Che cos’è un’obbligazione?

Caratteristiche generali

Molto prima che nascessero le azioni, l’unico metodo che le aziende avevano per raccogliere capitale era l’uso del debito: si dice che già in epoca precristiana i Re utilizzassero questi strumenti per finanziare le proprie campagne militari, così come i commercianti che li usavano per preparare le proprie spedizioni.

Attraverso un debito le aziende raccoglievano denaro, con la promessa di restituirlo interamente, insieme al pagamento degli interessi.

La definizione di questo strumento finanziario è la seguente: l’obbligazione (“bond” secondo la dicitura anglosassone) si caratterizza come titolo di debito (per il soggetto che la emette) e di credito (per il soggetto che la acquista). Essa rappresenta un debito emesso da una società o da un ente pubblico per finanziarsi.

L’obbligazione garantisce a colui che acquista il rimborso del capitale alla scadenza e un’ulteriore remunerazione aggiuntiva (cedola o interesse).

Differenza tra obbligazioni ed azioni

La distinzione principale tra obbligazioni e azioni risiede nel fatto che le obbligazioni rappresentano un debito, al contrario delle azioni che rappresentano una partecipazione nella società.

L’azionista beneficia dei profitti prodotti dall’azienda tramite i dividendi distribuiti e l’incremento nel prezzo dell’azione, quindi ha tutto l'interesse che il business si riveli proficuo. Allo stesso modo il valore di una azione può’ crollare a zero, in caso di bancarotta dell’azienda.

Le obbligazioni, invece, pagano solamente un interesse prestabilito ed il loro prezzo risulta vincolato ai tassi di interesse, più che all’andamento della società. In caso di default, chi detiene le obbligazioni deve essere rimborsato per intero, prima che a qualsiasi azionista venga liquidata la sua partecipazione.

Elementi base di un’obbligazione

-

La Cedola: è generalmente a carattere trimestrale, semestrale o annuale e rappresenta l’interesse che l’emittente corrisponde all’obbligazionista durante la vita utile del titolo. Può essere fissa (stabilita a priori) o variabile (di solito indicizzate a Libor o Euribor).

Esistono tuttavia obbligazioni che non pagano cedole e vengono chiamate “zero coupon bonds” il cui rendimento è dato solamente dalla differenza tra il valore nominale e il prezzo di sottoscrizione

-

La Scadenza (o maturity): è la data in cui si estingue il contratto tra emittente e compratore e sancisce anche la restituzione a quest’ultimo del capitale investito.

Vi sono contratti, soprattutto per le obbligazioni a lunga scadenza, in cui si stabilisce una “call”, ovvero la restituzione anticipata del capitale rispetto alla scadenza.

Esistono, inoltre, particolari obbligazioni “rendite” che non hanno scadenza, ma periodicamente pagano un interesse (in questo caso si parla di cedola infinita)

-

Il valore nominale di una obbligazione: è l’importo che l’investitore riceverà alla scadenza, che non va confuso con il prezzo dell'obbligazione. Il valore nominale è sempre un valore fisso conosciuto e stabilito in fase di emissione, mentre il prezzo dell’obbligazione varia nel tempo. Quando il prezzo di un'obbligazione è inferiore al valore nominale, si dice che viene scambiata “a sconto”. Al contrario, quando il prezzo è superiore, si dice che l’obbligazione è “a premio”. Se invece prezzo di emissione e valore nominale si equivalgono si dice che è scambiata “alla pari”

-

Il prezzo: Il prezzo di un’obbligazione varia tutti i giorni, esattamente come ogni altro strumento quotato. Sono la domanda e l’offerta a determinare il prezzo, con la consapevolezza che il detentore del titolo non sempre lo mantiene fino a scadenza ma può rivenderlo sul mercato secondario quando desidera.

Il prezzo di una obbligazione è legato al cambiamento dei tassi di interesse. Ecco un esempio.

Se un privato investe 1000 euro in una obbligazione corporate con rendimento 10% l’anno, l’emittente pagherà 100 euro l’anno di interessi. Supponiamo che, nello stesso momento, sul mercato sia presente un’obbligazione governativa con tasso variabile che renda anch’essa il 10%: l'investitore potrà scegliere indifferentemente quale comprare.

Se però in futuro le condizioni economiche peggiorassero, avremmo una conseguente diminuzione del tasso di interesse dell’obbligazione a tasso variabile, ipotizziamo dal 10% al 5%, che renderebbe l’obbligazione corporate più attraente (aumentandone il prezzo a discapito di quella governativa).

L’obbligazione governativa, invece, vedrà il suo prezzo ridursi fino a che il suo rendimento non andrà ad eguagliare quello dell’obbligazione societaria (sempre considerando vi sia una pari rischiosità tra le due).

Ovviamente lo stesso discorso vale al contrario: se i tassi di interesse salissero, ne beneficerebbe l’obbligazione governativa a tasso variabile che vedrebbe aumentare il suo prezzo, perché comprata sul mercato. Al contrario, l’obbligazione a tasso fisso verrebbe venduta con una conseguente diminuzione del prezzo

-

Il rendimento: oltre che dall'interesse, è composto anche dal guadagno in conto capitale (capital gain), che si ha se il titolo è acquistato a un prezzo minore di quello a cui è rimborsato o venduto. Se, al contrario, il titolo viene rimborsato o venduto ad un prezzo minore di quello di acquisto, si ha una perdita in conto capitale.

Il “rendimento alla scadenza” (yield to maturity in inglese, o YTM) è un altro modo di considerare il prezzo di una obbligazione, e ci dice quanto è il rendimento totale, qualora dovessimo mantenere l’obbligazione fino alla scadenza.

Il rendimento alla scadenza è il rendimento di lungo termine, espresso in maniera annualizzata, ovvero il tasso di rendimento interno (internal rate of return) di un investimento in obbligazioni, qualora tale obbligazione dovesse essere mantenuta fino a scadenza e se tutte le cedole venissero pagate.

Il calcolo dell’YTM è abbastanza complesso, ma il risultato ci dà un’idea molto veloce riguardo all’attrattività di tale obbligazione, rendendo obbligazioni tra loro diverse, paragonabili.

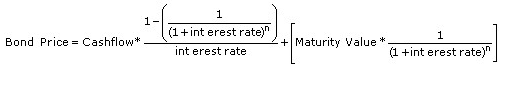

Ecco la formula per calcolare la Yield to maturity di una obbligazione:

La relazione fondamentale, come si denota dalla formula, è che il prezzo di un’obbligazione si muove in maniera opposta rispetto al tasso di interesse.

-

La duration: misura i cambiamenti di prezzo delle obbligazioni, relative ad una variazione nei tassi di interesse. La duration è espressa come numero di anni, in quanto inizialmente, si riferiva alle obbligazioni “zero coupon” e rappresenta il cambiamento di prezzo di una obbligazione, data la variazione di 100 basis point (1%) nei tassi di interesse, e viene calcolata al fine di determinare la sensibilità del prezzo di una singola obbligazione, piuttosto che di un portfolio di obbligazioni, al cambiamento dei tassi di interesse.

In generale, obbligazioni con una scadenza lunga, e/o con basse cedole, hanno una maggiore sensibilità ai cambiamenti di tasso di interesse.

La duration non è un metodo di valutazione lineare: ciò significa che, al variare sia dei prezzi che dei tassi di interesse, la duration cambia. Questa relazione viene misurata dalla “convexity”.

Esistono diversi tipi di duration, le più comuni sono la modified duration e la Macaulay duration

Tipologia di obbligazioni

A seconda della complessità dell’obbligazione si possono distinguere quattro macro classi:

-

Obbligazioni Ordinarie, che a seconda della tipologia dell’interesse si dividono in:

-

a tasso fisso: l’interesse viene già fissato in fase di emissione

-

a tasso variabile: l’interesse viene generalmente legato ad un indice di riferimento del mercato (esempio: obbligazioni indicizzate all’inflazione). In questo caso l’acquirente riceverà un interesse più’ consono alle condizioni di mercato. Questa tipologia di obbligazioni è più conservativa e sicura per l’investitore anche se meno redditizia in periodi, come quello attuale, in cui i tassi di interesse scendono

-

Obbligazioni Strutturate, che sono composte da un’obbligazione ordinaria con la possibilità di pagamenti periodici di cedole e un prodotto derivato, dove la remunerazione dell’investitore dipende dall’andamento di uno o più parametri finanziari o reali, come ad esempio indici, tassi di cambio o materie prime. Sono prodotti tuttavia complessi, adatti ad investitori esperti

-

Obbligazioni Subordinate, che prevedono generalmente rendimenti maggiori rispetto alle obbligazioni ordinarie, ma anche un livello di rischio più elevato: il pagamento delle cedole e il rimborso del capitale, nel caso di problemi finanziari per l’emittente, avviene successivamente a quello dei creditori ordinari. Generalmente la scadenza è protratta nel tempo ma ci sono delle clausole per rimborsi anticipati

-

Obbligazioni Convertibili, per cui al verificarsi di determinate circostanze previste dal contratto il capitale non viene rimborsato ma convertito in azioni della società (questa tipologia di obbligazione è spesso una sotto-categoria delle obbligazioni subordinate di cui sopra)

Emittente e Compratore

L’emittente (issuer in inglese) di un'obbligazione è l’entità che la emette, ovvero la propone sul mercato, al fine di raccogliere capitali.

L’emittente può’ essere un ente Sovranazionale, ossia uno Stato, una società pubblica, o una società privata (si parla in questo caso di obbligazione corporate).

Lo scopo dell’emittente consiste nel reperire fondi a condizioni più vantaggiose rispetto a un prestito bancario, passando tramite i risparmiatori privati. Il vantaggio è duplice: se da un lato infatti l’emittente può’ finanziarsi a tassi minori, dall’altro il risparmiatore (compratore) riceve una remunerazione maggiore rispetto a quanto otterrebbe lasciando i propri soldi su un conto corrente bancario.

Il compratore, tuttavia, non è solo il risparmiatore privato, ma vi possono essere anche compratori internazionali come Fondi, Banche (che poi rivendono sul secondario) e altri investitori istituzionali.

Rischi legati alle obbligazioni

Anche se storicamente le obbligazioni hanno rappresentato (e rappresentano tutt’ora) uno degli strumenti più sicuri per investire i propri risparmi, grazie all’ipotetica garanzia sul capitale investito, vi sono comunque dei rischi. Ovviamente, maggiore è il rischio e più alti saranno gli interessi richiesti dagli investitori.

-

Rischio di credito (rischio emittente): Il compratore si assume il rischio di default dell’obbligazione, ovvero qualora la società a cui ha prestato il denaro (mediante l’acquisto di obbligazioni) fallisse, l’obbligazionista rischierebbe il capitale e gli interessi non ancora corrisposti.

Al fine di limitare l'asimmetria informativa tra società emittente e privato esistono degli enti chiamate Agenzie di Rating (le maggiori sono le “tre sorelle”: Standard & Poor’s, Moody’s e Fitch) il cui scopo è quello di classificare il debitore in base al suo rischio di default.

I rating corrispondo lettere: si parte dalle triple A per poi scendere alla D, che indica una società fallita.

Il metodo ha tuttavia dimostrato delle inefficienze, soprattutto quando scoppiò la crisi dei Mutui Subprime, dove società ed emissioni classificate tripla A finirono in bancarotta e scatenarono la crisi finanziaria del 2007 (la maggiore dopo il “Big Crash" del 1929).

La tabella riportata di seguito mostra le diverse scale di rating adottate dalle principali agenzie citate più sopra:

Se il rating di una azienda o di uno stato scende sotto determinate soglie, il suo livello (grade) cambia da “Investment Grade” (fino al livello BBB-), per proseguire con “High Yield” (fino al livello CCC) fino a “Junk”, ovvero spazzatura.

Gli “High Yield” (specialmente quelli con rating B) risultano i meno correlati con i tassi di interesse in quanto molto spesso fungono da anche da equity per la società (molte società High Yield infatti non sono quotate in borsa, quindi non emettono titoli azionari).

I “Junk bonds” hanno rendimenti molto elevati in quanto sono emessi da realtà fortemente in difficoltà, che devono remunerare il rischio preso dall’investitore nel sottoscrivere l’emissione.

Questo è il motivo per cui non tutte le obbligazioni sono più sicure delle azioni.