Teoria delle Onde di Elliot

Dobbiamo a Ralph Nelson Elliot la formulazione di questa teoria, apparsa per la prima volta sul Financial World magazine nel 1939, venne poi approfondita da Hamilton Bolton tra il 1950 e il 1960 (dopo la morte di Elliot).

Ispirato da Charles Dow, dalla teoria di Dow e dalla osservazione dei fenomeni naturali, Elliot approfitto’ di un periodo di convalescenza per studiare i movimenti dei mercati azioni, concludendo che i movimenti dei mercati azionari (come i movimenti di qualsiasi altro fenomeno presente in natura) possono essere previsti, semplicemente osservandone i comportamenti, individuandone dei comportamenti ripetitivi (pattern). Elliot infatti pensava che tutti i fenomeni naturali, non solamente le borse, fossero regolati da queste onde da lui individuate.

La teoria delle onde di Elliot in pratica

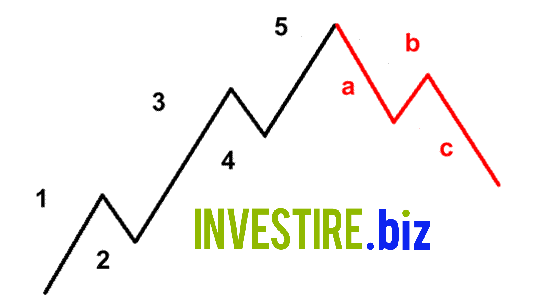

Elliot scopri che un trend si creava per mezzo di 5 onde, che venivano puntualmente corrette da 3 onde successive.

Questa formazione è visibile, secondo Ellito, in tutti i time frame, su qualsiasi grafico.

Ecco la spiegazione delle singole fasi di un trend

0. È il punto zero, dove il trend ha origine.

1. Il primo rialzo, nel caso di un trend rialzista, è solitamente un rialzo deciso.

2. Il primo rialzo subisce una correzione che, generalmente, raggiunge il livello pari al 50% del primo movimento. Questo ribasso è attribuibile ai venditori che ancora pensano di essere in un trend ribassista.

3. I venditori, evidentemente, si erano sbagliati ed il trend ricomincia la sua corso al rialzo. Gli stop loss dei venditori vengono raggiunti e, scattando, alimentano ancora di più il rialzo.

4. I compratori cominciano, gradualmente, a prendere profitto, cosa che genera un secondo periodo in cui il mercato corregge verso il basso.

5. Vedendo la correzione in corso, tutti i compratori rimasti a bocca asciutta fino ad adesso, aprono posizioni rialziste, spingendo il trend al rialzo, al di sopra dell’onda 3. Generalmente la forza non è piu’ quella che era presente nell’onda 3, ed il mercato si prepara per una inversione.

A questo punto, secondo Elliot, comincia la fase correttiva, rappresentata da tre onde di senso opposto, quindi al ribasso, che possono essere di tre tipi diversi

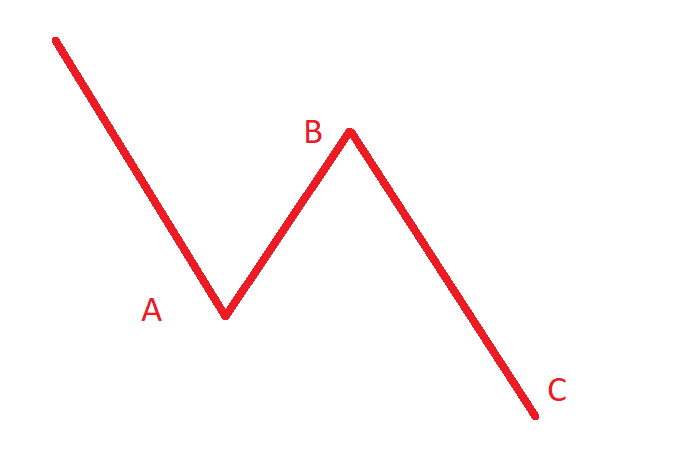

1. Zig zag

Rappresenta la formazione classica e piu’ comune, con la onda B che ritraccia all’ interno dell’onda A e con la onda C che ritraccia all’ interno dell’onda B.

2. Flat

Il movimento FLAT è un movimento piatto, in cui il mercato non ha una direzione ben definita.

3. Triangoli

Questo tipo di correzione è formata, generalmente, da 5 onde interne.

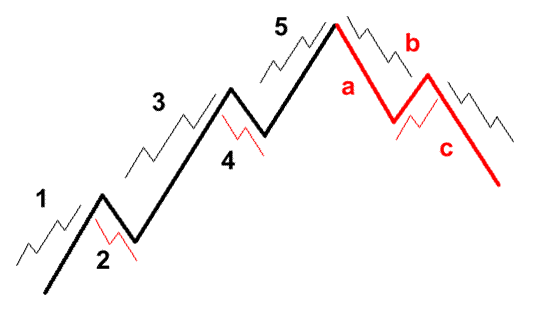

Facendo un riassunto, esiste un movimento impulsivo formato da 5 onde, seguito da un movimento correttivo formato da 3 onde. Secondo il concetto della matrioska visto in altre sezioni, quello che succede su un time frame per esempio giornaliero succede, nello stesso modo, anche su time frame inferiori.

Questo significa le onde 2 e 4, essendo delle onde correttive, al loro interno seguiranno le regole appena viste delle fasi correttive (Zig zag - Flat e Triangoli)

Caratteristiche ed obiettivi di prezzo delle onde di Elliot

Le varie onde hanno diversi obbiettivi probabili. L’obbiettivo dell’analista è la ricerca di zone di prezzo in cui si accavallano doversi obbiettivi. Tali zone diventano dei livelli particolarmente importanti da utilizzare sia come punti di ingresso, sia come punti di uscita (target price).

- L’onda 1 comincia in genere con una brusca inversione del trend.

- L’onda 2 generalmente ritraccia l’onda 1 del 50% o del 62%.

- L’onda 3 è spesso caratterizzata dalla presenza di gap ed il volume è sempre molto sostenuto. L’onda tre, generalmente, è lunga il 162%, o il 175% o il 262% dell’onda 1.

- L’onda 4 è un’onda correttiva, dove i traders prendono profitto. In questa fase sono molto numerose le false rotture, anche a causa della bassa presenza di volumi. Questa onda ritraccia l’onda 3 generalmente del 30%/50%.

- L’onda 5 è l’ultimo tentativo di fare proseguire il trend. Questa ultima onda è lunga il 62%, o il 100%, o il 162% dell’onda 1.

Al fine di conoscere quando si è alla fine del ciclo delle 5 onde, possiamo usare questo semplice calcolo.

Esempio per un trend al rialzo:

- Calcoliamo la lunghezza tra il punto zero e la fine dell’onda 3, dopodiché aggiungo questa lunghezza al minimo dell’onda 4, ottenendo il target A dell’onda 5.

- Calcoliamo la lunghezza tra il punto zero e la fine dell’onda 3 e la moltiplico per 0.62. Aggiungo quanto ottenuto al minimo dell’onda 4 ottenendo il target B dell’onda 5.

La zona compresa tra i punti A e B è un’area dove è molto probabile che l’onda 5 finisca la sua corsa.

I numeri che abbiamo usato come moltiplicatori (0,62; 1.62 etc) sono numeri estrapolati dalla serie numerica di Fibonacci.

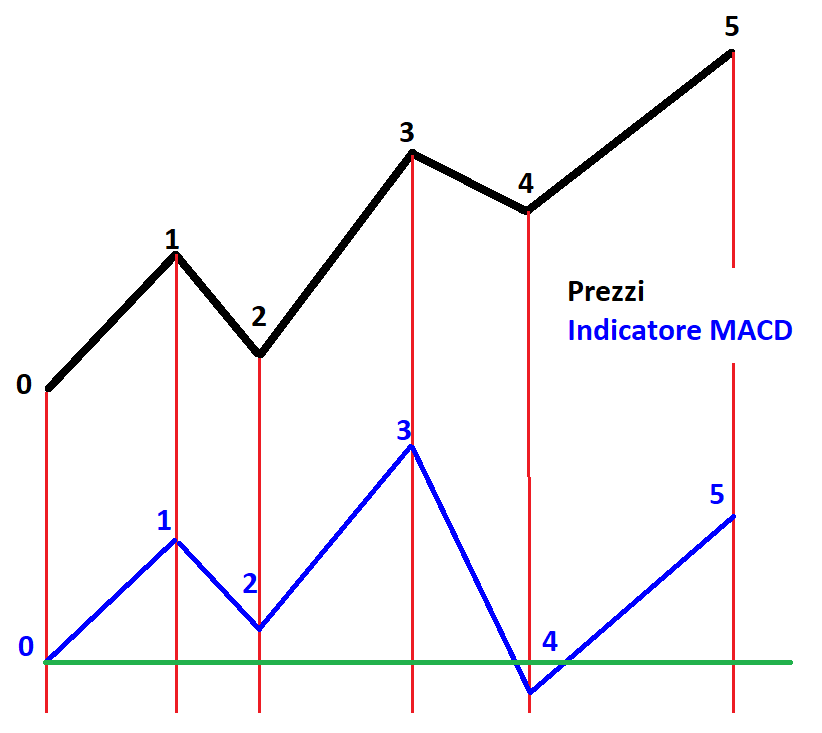

Riconoscere le onde di Elliot con l’indicatore MACD

Bill Williams e Tom Joseph hanno ideato un metodo per riconoscere le diverse onde, attraverso l’utilizzo di un indicatore dell’analisi tecnica, molto conosciuto, dal nome MACD.

Questi signori hanno scoperto che, sull’onda 3, l’indicatore produce la massima estensione dell’istogramma, sull’onda 4 raggiunge e supera la linea dello zero e, sull’onda 5, l’ indicatore non supera l’altezza che aveva in concomitanza dell’onda 3.

Riassumendo possiamo dire che l’onda 3 viene segnalata dall’altezza massima dell’indicatore, l’onda 4 è segnalata dall’indicatore che passa al di sotto dello zero e che l’onda 5 viene individuata grazie alla divergenza tra prezzo ed indicatore.