Chi era SVB

La Silicon Valley Bank è una banca fondata nel 1983 a Santa Clara, in California, diventata famosa negli anni per la sua strategia commerciale: fin dagli anni '80 infatti la banca ha cercato di attirare i capitali delle aziende della nascente industria tecnologica americana della Silicon Valley.

A sua volta poi, nel corso degli anni, la Silicon Valley Bank ha finanziato diverse start-up, tra cui per esempio Cisco Systems negli anni '90. L’azienda ha proseguito poi la sua espansione, e nei primi anni 2000 ha aperto le sue prime filiali all’estero, a Londra, Pechino, Shanghai, Hong Kong, Francoforte, in Israele e India, e nel 2011 ha dichiarato di aver aiutato più di 30.000 start-up a trovare finanziamenti.

Nella storia dell’azienda non sono mancati però anche periodi di crisi, come nel 1992 quando la banca rischiò il fallimento a causa di una crisi immobiliare. A dicembre 2008 invece la banca ha ricevuto un prestito attraverso l’acquisto di bond e azioni per oltre 200 milioni di dollari da parte del governo americano durante il salvataggio del settore bancario.

Ma cosa è successo dunque la scorsa settimana?

Pochi giorni dopo che i dirigenti hanno venduto ben 4,4 milioni di dollari di azioni, lo scorso giovedì la banca ha annunciato a sorpresa una serie di mosse per tappare dei buchi di bilancio.

Transazioni Insider. Fonte: Bloomberg

Transazioni Insider. Fonte: Bloomberg

La prima è stata una ricapitalizzazione tramite vendita di azioni sul mercato. La società ha emesso oltre 2 milioni di nuove azioni, che si sommano alla vendita di altre 500 milioni ad un gruppo privato.

La vendita di azioni è una mossa particolarmente negativa per un’azienda, opposta a quella del buyback, ossia il ritiro di azioni dal mercato. Con quest’ultimo aumenta la scarsità di azioni in circolazione, dunque il prezzo delle azioni sale. Con una vendita invece succede esattamente l’opposto, e il titolo perde di valore.

Per sanare i bilanci, l’azienda è stata anche costretta a vendere 21 miliardi di dollari di asset (per la maggior parte bond), incassando una perdita di 1,8 miliardi.

La causa di questa mossa è stata un’inaspettata richiesta di prelievi dei suoi clienti negli ultimi mesi, che ricordiamoci sono per la maggior parte start-up e aziende della Silicon Valley.

Nel suo sito internet infatti la banca afferma di aver raccolto i capitali del 50% delle start-up e del 44% delle aziende tech che si sono quotate in Borsa lo scorso anno. La banca vanta inoltre tra i suoi clienti aziende come Pinterest e Spotify.

Sito internet SVB

Sito internet SVB

Il repentino rialzo dei tassi da parte della Federal Reserve, che ha portato il costo del denaro dallo 0,25 al 4,75% in meno di 12 mesi, ha messo di fatto in crisi il sistema del debito negli Stati Uniti, con le aziende che hanno visto i costi per i prestiti alzarsi vertiginosamente.

A causa di ciò le aziende tech hanno fatto un grande uso del cash accumulato nel corso degli ultimi anni, ed ecco che i flussi di cassa in uscita per la banca sono aumentati oltre le attese nell’ultimo anno.

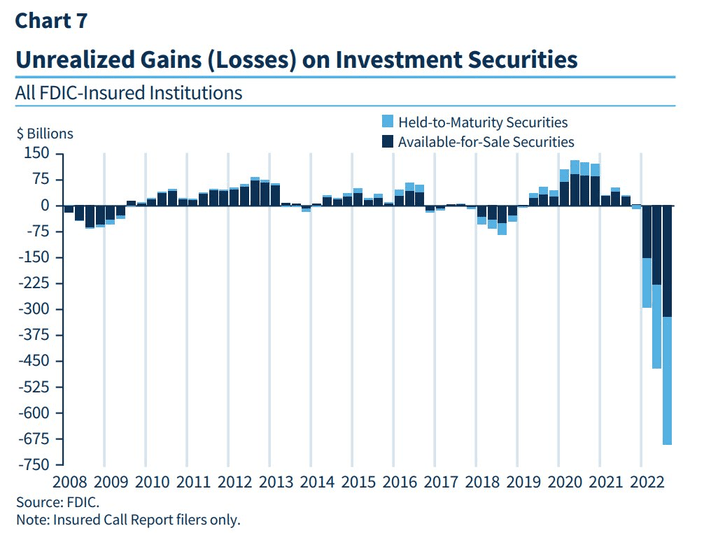

Ma non solo, perché l’aumento dei tassi da parte della Fed ha provocato anche il deprezzamento dei bond in pancia alle banche statunitensi appunto, che siedono su una montagna di perdite ancora non capitalizzate, come si vede da questo grafico.

Perdite non realizzate dalle banche USA. Fonte: FDIC

Perdite non realizzate dalle banche USA. Fonte: FDIC

La ricerca di capitale ha spinto dunque la Silicon Valley Bank a vendere parte dei suoi asset, incassando la perdita.

La situazione poi è peggiorata quando Peter Thiel, venture capitalist che tra gli altri ha investito per primo in Facebook, ha consigliato alle aziende finanziate dal suo fondo di ritirare i soldi da SVB. Così è iniziata la corsa agli sportelli, e la banca ha mandato in down il proprio sito internet venerdì mattina per mettere un freno ai prelievi.

Messaggio apparso nel sito internet di SVB lo scorso venerdì

Messaggio apparso nel sito internet di SVB lo scorso venerdì

Ma tutto questo non è bastato: dopo la notizia che il tentativo di aumento del capitale annunciato giovedì è fallito, nella seduta di venerdì il titolo ha aperto in ribasso di un altro 60% ed è stato sospeso dalle contrattazioni, mentre il governo ed il Tesoro americani sono intervenuti per cercare un compratore.

Il panico si è dunque diffuso su tutto il comparto bancario, con perdite ingenti sia da parte di piccole banche sia dei grandi gruppi. Diverse banche sono state assaltate sia dagli speculatori in Borsa, sia dai clienti, con lunghe file nel weekend davanti agli sportelli per ritirare contanti.

Dunque il rischio contagio esiste e siamo davanti ad un nuovo 2008?

Chi investe in Borsa sa benissimo che il rischio zero non esiste, quindi di sicuro in questa situazione dei rischi ci sono. Silicon Valley Bank era la sedicesima banca negli Stati Uniti per valore dei propri conti deposito, quindi non poi così piccola.

Venerdì inoltre è saltata anche un’altra banca, Signature Bank, di fatto chiusa dal governo americano per evitare ulteriori perdite per i propri clienti.

Il governo USA si è mosso in fretta, con contromisure importanti nel weekend, assicurando che i fondi presenti nelle due banche saranno disponibili per il prelievo, assicurando già la disponibilità di 180 miliardi di dollari.

Negli Stati Uniti infatti il governo, in caso di fallimento di una banca, rimborsa i depositi fino alla soglia di 250.000$ (in Europa il tetto è 100.000€), ma in questo caso, visto che il 97% dei conti in Silicon Valley Bank superava tale cifra, il Tesoro è intervenuto garantendone la totalità.

Secondo le stime, erano diverse le aziende tech coinvolte: si calcola che Roku, azienda che fornisce software di streaming per televisori che capitalizza quasi 9 miliardi di dollari, aveva quasi 500 milioni di cash in deposito presso SVB. Il governo americano però non può di sicuro garantire i depositi all’infinito.

Nel 2021 e 2022 nessuna banca è fallita sul territorio americano. Il crack di Silicon Valley Bank nel 2023 ha già fatto registrare la metà di perdite in valore di asset della crisi del 2008, quando erano fallite ben 25 banche.

Fallimenti di banche negli Stati Uniti dal 2001 ad oggi. Fonte: Twitter

Fallimenti di banche negli Stati Uniti dal 2001 ad oggi. Fonte: Twitter

Nel 2009 e 2010 fallirono poi rispettivamente altre 140 e 157 banche, ma le perdite superarono di poco i 250 miliardi di dollari. Di fatto la perdita in asset con il fallimento di Silicon Valley Bank e Signature Bank è stata già pari ad un terzo di quella dell’intera crisi iniziata nel 2008. La situazione è dunque molto seria.

Per quanto riguarda l’economia e i mercati il parallelismo col 2008 fa abbastanza impressione. Nel 2008 infatti tutto iniziò con una crisi immobiliare. Le cause furono differenti, nel 2008 infatti ricorderete la bolla dei mutui subprime, ma le conseguenze furono le stesse, con i prezzi e il numero di nuove abitazioni in discesa libera.

La stessa situazione è già iniziata da più di un anno negli Stati Uniti, con la bolla immobiliare scoppiata già ad inizio 2022, ed i prezzi e il numero di case vendute sono in discesa da più di un anno ormai (ne abbiamo parlato in questo video " BOLLA IMMOBILIARE USA - Sarà un nuovo 2008?"). Il mercato azionario perse circa il 20% da ottobre 2007 a ottobre 2008, prima di entrare in una seconda fase di ribassi ancora più violenti terminata a marzo 2009, con un ulteriore -45%, per una perdita totale del -56% in 18 mesi.

Grafico S&P 500 nel 2008-2009. Fonte: Tradingview

Grafico S&P 500 nel 2008-2009. Fonte: Tradingview

Questa seconda fase fu proprio causata dal collasso sistemico delle banche a settembre 2008, dopo il fallimento di Lehman Brothers. Ricordiamoci che nel 2022 la prima gamba di un possibile grande mercato ribassista si è già verificata, con un -20%, esattamente come nel 2008. La preoccupazione è che un’ulteriore violenta gamba ribassista possa iniziare proprio a causa di una crisi nel comparto bancario.

Grafico S&P 500 nel 2022-2023. Fonte: Tradingview

Grafico S&P 500 nel 2022-2023. Fonte: Tradingview

Le similitudini dunque spaventano, ma è ancora troppo presto per tirare le somme. Vedremo come si evolve la situazione nelle prossime settimane, ma di sicuro ci aspettiamo alta volatilità e possibili ulteriori ribassi per gli indici.