Le condizioni particolari dei mercati, con i bond e le azioni americane che hanno registrato entrambi performance negative, nel 2022 hanno messo a dura prova sia gli investitori privati che i gestori dei fondi. Secondo Reuters, il 2022 è stato l'anno peggiore per i fondi hedge degli ultimi 14 anni.

Nonostante ciò, nel 2022 Citadel ha messo a segno i profitti più alti di sempre per un hedge fund, diventando così il primo fondo nella classifica dei guadagni dall’anno di fondazione, scalzando dal primato il fondo Bridgewater e la strategia All Wheather di Ray Dalio.

I segreti del fondo

Per capire i segreti di questo fondo dobbiamo guardare al suo fondatore, Kenneth Griffin. Citadel è stata fondata nel 1990 da Ken Griffin, un neolaureato di Harvard che aveva già messo a segno profitti stellari durante gli anni di università.

Griffin si può definire un vero e proprio “ragazzo prodigio” della finanza. Secondo quanto rivelato da lui stesso in varie interviste, riuscì a mettere insieme i primi capitali da gestire nel corso del primo anno di università, a soli 20 anni, raccogliendo i soldi di parenti, amici e conoscenti diventando di fatto gestore del suo primo fondo di 265.000 $.

Durante quegli anni riuscì, pensate, a far installare un’antenna radio sul tetto del suo dormitorio ad Harvard per ricevere più velocemente i prezzi e le quotazioni degli asset in Borsa, il tutto ovviamente non sborsando un singolo dollaro.

Con questi soldi registrò una performance record già nel 1987, grazie alla strategia chiamata “Delta Hedging Strategy”, che era riuscito a farsi rivelare al telefono da un gestore di un fondo di Boston. La strategia consisteva nel comprare opzioni e nel coprirsi comprando nel verso opposto il loro sottostante. In questo modo Ken si ritrovò con molte posizioni short aperte in portafoglio proprio durante il Black Monday, il lunedì nero delle Borse americane, registrando profitti record.

Dopo la laurea in economia fu chiamato nel 1989 da Frank Meyer, gestore del fondo Greenwood Capital di Chicago. Meyer gli affidò 1 milione di dollari, con cui Griffin realizzò un +70% in un solo anno. L’anno successivo Meyer lo aiutò a raccogliere i capitali per fondare il suo fondo, Citadel, che aprì i battenti a Chicago nel 1990, partendo con 4 milioni e mezzo di capitale.

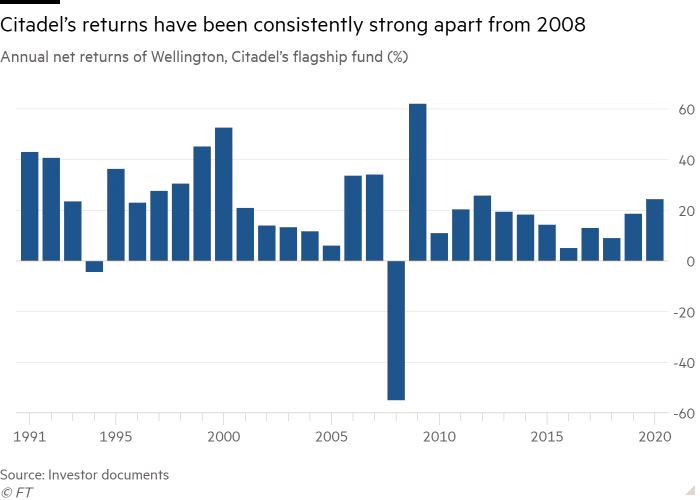

Griffin ripetè da subito le ottime performance, con un +43% nel 1991 e un +40% nel 1992, tradando principalmente titoli convertibili americani e giapponesi: generalmente bond o azioni privilegiate che potevano essere convertite in azioni comuni. Il fondo crebbe velocemente, tanto che nel 1998 Citadel gestiva già 2 miliardi di dollari. Ma non sono mancate le difficoltà nella storia dell’hedge fund.

Le difficoltà

Nel 2008 infatti, nel mezzo della crisi dei mutui subprime, il fondo registrò perdite per oltre il 50%, e attraverso una lettera agli investitori Griffin proibì i prelievi dal fondo per circa 3 mesi, da dicembre 2008 a marzo 2009, suscitando non poche polemiche. L’anno successivo comunque il fondo mise a segno la sua più grande performance a livello percentuale, con un +60%.

Le polemiche scoppiarono nuovamente nel 2021, quando Citadel fu accusata di aver avuto un ruolo da protagonista nella vicenda Gamestop. Griffin infatti decise di ampliare il business di Citadel, fondando nel 2002 Citadel Securities, intermediario finanziario che in pochi anni divenne uno dei più importanti liquidity provider al mondo. Il business di Citadel Securities non è infatti da sottovalutare per l’azienda: nel 2022 ha generato 7,5 miliardi di dollari di fatturato. Proprio Citadel Securities fu al centro dello scandalo Gamestop.

A partire da martedì 12 gennaio 2021, grazie allo short-squeeze accelerato dagli utenti del forum Reddit WallStreetBets, il titolo Gamestop fece registrare una performance del +1600% nel giro di 15 giorni.

Tutti coloro che erano posizionati short, ed in particolare i fondi d'investimento, furono costretti a chiudere le loro posizioni, accumulando grandi perdite. Uno dei fondi più colpiti fu Melvin Capital, che registrò perdite per oltre il 30%. Il 25 gennaio 2021 Citadel annunciò che sarebbe intervenuta in soccorso di questo fondo, versando 2 miliardi di dollari di capitale.

Pochi giorni dopo, il 28 gennaio, Robinhood annunciò l’alt agli acquisiti su Gamestop. Solo chi voleva ricoprire la propria posizione short avrebbe potuto riacquistare l’azione, mentre non si potevano più aprire nuovi short. La salita del prezzo di Gamestop si fermò, e il titolo perse oltre l’80% entro metà febbraio.

Il conflitto d’interessi risiedeva nel fatto che Robinhood si avvaleva dei servizi proprio di Citadel Securities, controllata di Citadel, in qualità di liquidity provider, tramite un processo chiamato “payment for order flow”. In sostanza Robinhood riceveva indietro dei soldi da Citadel per “passargli” gli ordini.

Questo ha suscitato delle critiche da parte di alcuni membri del congresso americano sul caso, tanto che Ken Griffin è stato convocato di fronte alla commissione sui servizi finanziari della camera statunitense. Griffin ha però respinto le accuse, di fronte ad una commissione più interessata alla spettacolarità e alla propaganda portate dalla diretta televisiva dell’evento piuttosto che al cercare di capire il funzionamento del sistema di “payment per order flow”.

Il caso comunque non procedette in un'aula di tribunale a causa della mancanza di prove su un presunto illecito di Citadel.

La strategia di Citadel

Ma al di là di queste polemiche, come ha fatto l’hedge fund Citadel a diventare il fondo più profittevole dalla data di creazione? Le strategie del fondo rimangono segrete ovviamente, ma ci sono diversi indizi, indiscrezioni e interviste che ci possono aiutare a definire un quadro generale sull’operato dell’hedge fund.

Uno dei segreti che lo stesso Griffin ha svelato in un’intervista a Bloomberg TV, è la distribuzione nella catena di decisioni. Più di 100 portfolio manager con i loro team cercano costantemente occasioni sui mercati finanziari. Le persone più periferiche, che quindi hanno l’accesso diretto alle informazioni, segnalano le opportunità, perché appunto più vicine alle notizie in tempo reale.

Quindi velocità di esecuzione e distribuzione dei compiti, ma anche menti brillanti.

Sul suo sito internet, inoltre, Citadel riporta che, per investire sul mercato delle materie prime vengono ampiamente utilizzate le previsioni meteo, che possono avere grande influenza sull’oscillazione dei prezzi delle commodities. Per questo hanno assunto ricercatori in scienze atmosferiche, dei veri e propri scienziati, per provare a trovare l’hedge, il vantaggio, sul mercato delle materie prime.

Ovviamente questo approccio fuori dagli schemi è accompagnato anche da un grande uso della tecnologia, che li aiuta a gestire le quantità enormi di dati che accumulano ogni giorno e a produrre modelli predittivi. Citadel dichiara infatti che riesce a processare oltre 10 Tera di dati ogni giorno e di avere nell’organico più di 70 ingegneri dedicati che li gestiscono.

A differenza di Warren Buffett, che investe solamente in azioni, il fondo Citadel ha un approccio completamente diverso dunque, investendo praticamente in tutto, materie prime come abbiamo visto, ma anche bond governativi di tutto il mondo, obbligazioni di aziende, azioni, forex, derivati, il tutto accompagnato anche da una sezione di quantitative trading fondata nel 2012.

Sul sito di Citadel troviamo anche i 3 principi cardine dell’azienda: i migliori profili sul mercato del lavoro, l’analisi e la gestione dei dati attraverso la tecnologia, ma il tutto sempre inquadrato nell’ottica di un adeguato risk management, con il team della gestione del rischio che monitora sempre ogni mossa dei portfolio manager. Tutto questo secondo l’azienda dà loro il vantaggio competitivo che poi si tramuta nelle ottime performance del fondo.

Quello di cui siamo sicuri riguardo la strategia di Citadel è che i trade che effettua sono molto veloci: si tratta di un fondo che difficilmente effettua investimenti a lungo termine. Questo lo possiamo capire dal suo form 13F. Negli Stati Uniti infatti tutti gli hedge fund sono obbligati a riportare alla SEC, l’ente regolatore dei mercati americani, le posizioni aperte e chiuse ogni trimestre, attraverso un form chiamato appunto 13F.

Purtroppo però queste operazioni sono appunto vecchie di mesi, quindi, in sostanza, ad oggi non possiamo sapere su cosa sta puntando Citadel. In Italia però i fondi sono obbligati dalla Consob a rivelare le loro posizioni short. Attraverso questi dati noi di Investire.biz abbiamo scoperto che attualmente il fondo è short su alcuni titoli italiani, tra cui Banca Generali, Technogym, Unieuro, Moncler e anche sulla tedesca Adidas.

Guarda il video per scoprire tutta la storia di Citadel.