Il cash flow: la guida completa

Il cash flow (o flusso di cassa) è la differenza tra le entrate e le uscite monetarie di una gestione aziendale, attraverso i mezzi di pagamento come la cassa, la banca e simili.

Se tale differenza è positiva significa che un'impresa incassa di più dai suoi clienti di quanto spende per pagare i suoi fornitori, il contrario se la differenza è negativa.

Il cash flow non coincide quasi mai con il profitto aziendale, in quanto sono due concetti molto differenti. La ragione sta nel fatto che il primo rappresenta una grandezza finanziaria e la seconda una grandezza economica, essendo la differenza tra ricavi e costi.

Vediamo di chiarire meglio.

In un bilancio aziendale vi sono delle poste monetarie, cioè che hanno una corrispondenza in termini di denaro, e poste puramente contabili a cui non corrisponde alcuna manifestazione monetaria, come ammortamenti, accantonamenti, ratei, risconti e altri.

Ad esempio supponiamo che l'azienda XYZ alla fine dell'anno presenta questa situazione del conto economico:

Ricavi dalle vendite 100ml

- Costi operativi -50ml

- Ammortamenti - 30ml

- Accantonamenti -10ml

= Utile d'esercizio 10ml

Immaginiamo anche che tutti i prodotti venduti e gli acquisti effettuati vengano saldati entro l'anno in corso. Alla fine dell'anno si avrà un profitto aziendale di 10ml, ma un cash flow di 50ml in quanto gli ammortamenti e gli accantonamenti, essendo dei valori solo contabili, non danno luogo ad entrate ed uscite di denaro, per cui non vengono considerati nel calcolo del cash flow.

Ovviamente l'ipotesi di base è che tutti i crediti derivanti dalle vendite e tutti i debiti che scaturiscono dagli acquisti vengano regolati: in tal caso il cash flow coinciderebbe con la differenza tra ricavi e costi operativi. In realtà questo non avviene quasi mai, in quanto non tutti i pagamenti sono puntuali e, quindi, se ipotizziamo che un 20% delle vendite non verrà saldato entro l'anno e un 10% dei costi operativi ha una scadenza oltre l'anno, il cash flow sarà così determinato:

Ricavi dalle vendite 100ml

- Costi operativi -50ml

- crediti non esatti -20ml

+ debito non pagati +10ml

= Cash flow +40ml

Quindi si potrebbe dire che il cash flow rappresenta la differenza tra quanto viene effettivamente incassato per i crediti vantati e quanto viene effettivamente versato per i debiti contratti.

Chiaramente l'esempio è estremamente semplicistico, perché in una gestione aziendale vi sono da considerare tante altre voci che possono generare flussi di cassa oltre la gestione operativa, come ad esempio interessi sui mutui contratti, tasse pagate, spese straordinarie non previste e altri.

In termini ancora più semplicistici, si può calcolare il cash flow come differenza tra la liquidità aziendale di fine esercizio e quella di inizio esercizio. Tale liquidità è rappresentata dalle voci in bilancio che hanno valenza monetaria, come cassa e banca.

Come interpretare il cash flow in una realtà aziendale

Come visto, il profitto è una cosa molto diversa dal flusso di cassa, per cui ci può trovare in situazioni di aziende molto profittevoli ma che hanno un flusso di cassa basso o addirittura negativo. Allo stesso modo esistono realtà aziendali poco profittevoli, ma con una solidità monetaria tale per cui il cash flow sarà molto positivo.

Qualora il cash flow dovesse essere negativo le ragioni possono ricondursi a diversi fattori, più o meno legati alla capacità di produrre profitto da parte di un'azienda, ad esempio:

-

scarso potere contrattuale, per cui i crediti vengono riscossi con una velocità minore rispetto ai debiti contratti

-

eccessivi investimenti che hanno comportato esborsi finanziari notevoli

-

calo generalizzato delle vendite che ha prodotto un aumento delle giacenze in magazzino

-

inefficienza generale dei costi sostenuti in rapporto alla produttività che generano alte spese (per il personale, per gli affitti, per l'energia, ecc.) a cui non corrisponde un profitto adeguato

-

incidenza della gestione non caratteristica e finanziaria, come ad esempio alto indebitamento che produce costi di finanziamento periodici consistenti

Al contrario, un cash flow è positivo può significare:

-

alto potere contrattuale nei confronti dei propri clienti, ovviamente esso è tanto maggiore quanto migliore è il posizionamento di mercato dell'azienda

-

capacità di smaltire velocemente le scorte in magazzino grazie a continue richieste di ordini

-

investimenti aziendali che rientrano velocemente in termini produttivi e, quindi, monetari

-

notevole capacità di performare in tutti i fattori produttivi che contribuiscono al processo aziendale

-

scarsa incidenza della gestione non caratteristica e finanziaria, ad esempio livelli bassi di indebitamento che producono esborsi finanziari periodici per interessi contenuti

In una realtà aziendale avere un cash flow positivo spesso viene considerato dagli analisti anche più importante della capacità di produrre reddito, in quanto è un segnale eloquente di stabilità economico-finanziaria dell'azienda stessa.

Flussi di cassa continui comportano la capacità di far fronte agevolmente a tutti gli impegni di ordinaria amministrazione, come remunerare il personale, sostenere le spese correnti aziendali, e anche di liberare risorse per autofinanziare gli investimenti per lo sviluppo e la crescita con riflessi sulla possibilità futura dell'azienda di creare profitto.

Quando invece un'azienda non produce flussi di cassa positivi, normalmente palesa delle difficoltà nella gestione finanziaria operativa e, quindi, spesso deve ricorrere a fonti di finanziamento esterno, compromettendo coi costi per il finanziamento il risultato d'esercizio.

Come risolvere i problemi di cash flow negativo

Quando un'azienda non riesce a ottenere un cash flow positivo, spesso il management ricorre a delle formule strategiche per rendere più efficiente la gestione finanziaria dell'impresa, ad esempio:

-

porta allo sconto crediti di breve, ottenendo liquidità dagli istituti di credito. Le forme tecniche consistono nell'anticipo salvo buon fine, nello sconto di effetti cambiari, nell'anticipo fatture e RiBa, nelle cambiali finanziarie, ecc

-

chiede finanziamenti a lungo termine per gli investimenti aziendali, in modo da diluire in un tempo più ampio gli esborsi finanziari del finanziamento

-

cerca di anticipare i pagamenti ricevuti il prima possibile, magari attraverso una politica di sconti ai clienti, e di posticipare quanto più possibile i pagamenti da effettuare attraverso maggiori dilazioni di pagamento. In quest'ultimo caso, molto dipende dal potere contrattuale dell'azienda

-

cerca di liquidare beni strumentali diventati inutilizzabili o obsoleti, come pure giacenze di magazzino che non riesce a smaltire, tramite la vendita a sconto sul mercato

Le varie tipologie di cash flow

L'interpretazione del cash flow può variare a seconda dei soggetti a cui si rivolge, per questo è possibile individuare diverse tipologie di cash flow.

Eccole di seguito.

Free Cash Flow from Operations (FCFO)

Detto anche "Flusso di cassa operativo", è il cash flow che viene generato dalla gestione caratteristica dell'azienda e, in sostanza, rappresenta il margine operativo lordo in termini monetari.

Unlevered Free Cash Flow (UFCF)

Detto anche "Flusso di cassa per l'impresa", rappresenta ciò che rimane in denaro liquido per tutti gli stakeholder aziendali (azionisti, obbligazionisti, finanziatori) una volta che l'azienda ha finanziato la gestione operativa, ha sostenuto gli investimenti necessari e ha pagato le imposte.

Free Cash Flow to Equity (FCFE)

Detto anche "Flusso di cassa per gli azionisti", esprime il flusso di cassa residuale che spetta agli azionisti una volta esaurito tutto il ciclo di pagamenti effettuati e ricevuti di tutta la gestione aziendale. C'è da precisare che, in caso di aumento o diminuzione del capitale, sono gli stessi azionisti a generare o a ridurre cash flow, quindi tale aumento o tale diminuzione non vengono tenuti in considerazione.

Alla luce di tutto questo si può risalire ai vari cash flow come segue:

Utile d'esercizio

+ Tasse su Utile Operativo

+ Ammortamenti

+ Accantonamenti

+ Svalutazioni attività

± Variazione del capitale circolante

= Free Cash Flow from Operations (FCFO)

± Incremento passività

– Interessi sui finanziamenti

= Unlevered Free Cash Flow (UFCF)

± Incremento passività

– Dividendi dalla società

= Free Cash Flow to Equity (FCFE)

Utilizzi del cash flow nelle analisi di bilancio

Molti analisti osservano le realtà aziendali prendendo a riferimento alcuni indici che interessano il cash flow e che vengono utilizzati per descrivere lo stato di salute di un'azienda. Di seguito eccone alcuni:

Cash flow operativo/Ricavi di vendita

Questo rapporto indica quanto ogni euro di fatturato riesce a creare risorse monetarie nella gestione caratteristica. Questo valore è molto importante perché dà l'idea di quanto tale gestione assorba denaro liquido e, di conseguenza, quanto il ricorso a fonti esterne di capitale sia necessario per sostenere la produzione.

È essenziale anche che vi sia un certo monitoraggio nel tempo, in modo da evitare che fenomeni di espansione o di contrazione del fatturato non alterino l'equilibrio finanziario dell'azienda.

Se, per esempio, all'aumentare del fatturato il rapporto diminuisce allora significa che a una maggiore efficienza economica non corrisponde un'altrettanta efficienza finanziaria: giocoforza la prima è avvenuta per effetto di una maggiore dilazione nei pagamenti che è stata concessa ai clienti, peggiorando l'equilibrio finanziario di breve periodo.

Cash flow operativo/Indebitamento finanziario

Tale indice è importante per valutare in quanto tempo un'azienda è in grado di pagare il suo livello di indebitamento, con la produzione di denaro liquido dalla sua attività.

Quanto maggiore è tale rapporto, tanto migliore è l'equilibrio finanziario dell'azienda. Viceversa, un rapporto basso significa che l'impresa ha difficoltà a creare liquidità nel processo aziendale per far fronte ai suo impegni finanziari utili per sostenere l'attività.

Cash flow operativo/capitale investito

Esso esprime quanto il capitale investito nell'azienda abbia un ritorno monetario nella gestione caratteristica, pertanto è una misura dell'efficienza finanziaria degli impieghi aziendali in tutto il processo produttivo.

Maggiore sarà l'indice, tanto più l'azienda impiega il capitale in maniera efficiente. Viceversa, minore sarà il rapporto quanto più l'azienda troverà difficoltà a monetizzare il capitale investito.

Utilizzo del cash flow nella determinazione del valore di un'azienda

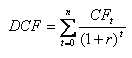

Uno dei metodi più utilizzati per determinare il valore di un'azienda è quello del discounted cash flow, che consiste nell'attualizzazione dei flussi di cassa futuri previsti per un periodo di tempo determinato, ad un adeguato tasso di attualizzazione.

La formula matematica è la seguente:

Dove:

DCF = Discounted cash flow

t = unità di tempo

n = ultima unità di tempo considerata

r = tasso di attualizzazione

In tal caso, per la determinazione dei flussi di cassa si possono utilizzare o quelli relativi a tutti gli stakeholder (Unlevered cash flow), oppure quelli riguardo gli azionisti (Free cash flow to equity).

Nella previsione però dei flussi di cassa si possono seguire tre metodi:

-

Metodo finanziario analitico. Si ha quando l'orizzonte temporale è definito e coincide normalmente con la durata aziendale, come risulta dall'atto notarile. La previsione, in tal caso, viene fatta in modo analitico ogni anno nell'ipotesi sempre che i flussi possano essere previsti

-

Metodo finanziario sintetico. Viene utilizzato quando l'orizzonte temporale è indefinito e quindi si basa su flussi di cassa già registrati in passato. Questo metodo presuppone che l'azienda abbia sempre avuto un certo equilibrio finanziario e non abbia manifestato eccessiva differenza da un anno all'altro nel cash flow prodotto

-

Metodo finanziario con terminal value. Esso combina il metodo analitico e quello sintetico, in quanto si effettua una stima analitica basandosi su previsioni di un arco temporale breve (fino a 7 anni) e poi si utilizza il metodo sintetico per gli anni a venire. Si ipotizza inoltre un valore terminale che l'azienda avrà alla fine del periodo considerato, quindi l'attualizzazione tiene conto sia dei flussi finanziari previsti che del valore finale