La crisi bancaria ha permesso agli ETF sull’oro di tornare a registrare afflussi: dopo 10 mesi con il segno meno, a marzo l’oro detenuto dai fondi ha evidenziato un incremento netto, in termini assoluti, di 1,9 miliardi di dollari (-1,5 miliardi nel trimestre).

Dopo aver tentato di aggiornare l’ormai fatidico massimo storico fatto registrare ad agosto 2020 a 2.070,48 dollari l’oncia, il 14 aprile il metallo giallo in versione spot è salito fino a 2.047,07 dollari, i prezzi hanno consolidato in quota 2 mila dollari in attesa di nuove indicazioni dal fronte geopolitico, dal comparto bancario e dai prezzi al consumo.

Oro: perché occorre inserirlo in portafoglio

Non c’è dubbio che il contesto attuale fornisca spunti decisamente importanti per capire le ragioni per le quali è opportuno inserire l’oro in un portafoglio di investimento. Vediamo le osservazioni contenute in un report elaborato da Joe Foster e Imaru Casanova, rispettivamente Portfolio Manager e Deputy Portfolio Manager di VanEck.

La prima osservazione riguarda il fatto che “cercare di anticipare il mercato dell'oro è inutile”. Questo perché i due esperti ritengono che “l'oro debba essere considerato una componente fondamentale e debba godere di un'allocazione permanente in qualsiasi portafoglio” anche e soprattutto alla luce del fatto che la bassa correlazione con la maggior parte delle altre asset class “lo rende un efficace elemento di diversificazione del portafoglio.

Il secondo elemento che emerge dallo studio è che a marzo “l'oro si è comportato come ci si aspetta in tempi di crisi. L'oro ha sovraperformato il dollaro statunitense, lo S&P 500, il Nasdaq, il greggio, il rame e le obbligazioni”.

Andamento dell’oro in tempi di crisi. Fonte: VanEck

Andamento dell’oro in tempi di crisi. Fonte: VanEck

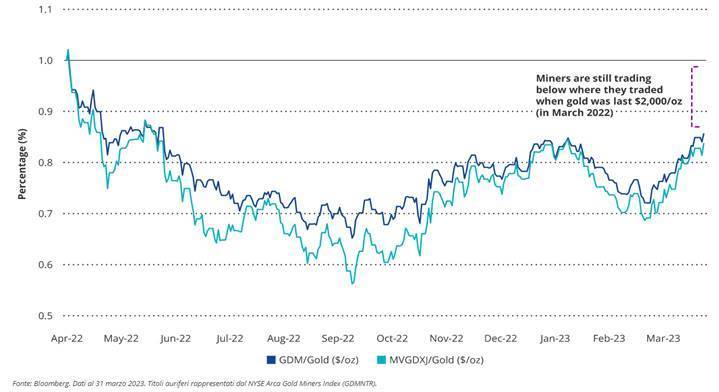

Dopo un forte ipervenduto durato un paio d’anni, i titoli auriferi hanno ancora un po' di strada da fare per colmare il divario con il metallo giallo. “A titolo di riferimento, quando l'oro era a 1.970 dollari l'oncia nell'aprile 2022, il GDMNTR (l’indice NYSE Arca Gold Miners, ndr) era a circa 1.350 punti, contro i 1.110 attuali”.

Andamento titoli auriferi. Fonte: VanEck

Il quarto aspetto che emerge dallo studio è che “l'oro ha consolidato i suoi guadagni anche dopo l'ennesimo rialzo della Fed. L'oro ha registrato un aumento di oltre il 20% nel periodo degli ultimi tre rialzi dei tassi, con un rally ben anticipato rispetto a una pausa o a un cambio di rotta della Fed, come è avvenuto durante il precedente ciclo di rialzi dei tassi”.

Il quinto aspetto è già stato citato e riguarda il ritorno agli afflussi registrato a marzo 2023 dagli ETF sull’oro fisico. “Esiste una forte correlazione positiva tra il prezzo dell'oro e le disponibilità degli ETF sull'oro. Tuttavia, fino a marzo, la recente forza del prezzo dell'oro era stata accompagnata da persistenti deflussi dagli ETF sull'oro fisico. Gli afflussi di marzo segnalano certamente un miglioramento del sentiment del mercato dell'oro, ma le posizioni attuali sono ben al di sotto dei livelli storici”. L'ultima volta che l'oro ha raggiunto i 1.970 dollari l'oncia, nell'aprile del 2022, le posizioni globali degli ETF sull'oro erano superiori di oltre il 12% a quelle attuali.

Infine, troviamo il posizionamento netto lungo sull'oro del Comex: “secondo il World Gold Council, al 31 marzo 2023 le posizioni nette lunghe sul Comex ammontavano a circa 482 tonnellate, a fronte di circa 819 tonnellate nell'aprile 2022”.

Oro: cosa attendersi ora

“Gli sviluppi del mese scorso dovrebbero essere un campanello d'allarme per coloro che non hanno un'esposizione al settore aurifero”. Questo perché le tensioni finanziarie permangono: “siamo stati rassicurati più volte sulla forza e la resilienza del sistema bancario dopo il miglioramento dei regimi normativi e di vigilanza che hanno fatto seguito alla crisi finanziaria del 2008, eppure eccoci di fronte al piu' grande fallimento bancario degli Stati Uniti in più di un decennio”.

Ci sono poi fattori, evidenziano Foster e Casanova, che favoriscono un aumento dei prezzi dell'oro nel lungo periodo. “Questi includono (sia negli Stati Uniti che a livello globale) un'inflazione persistente ed elevata, l'indebolimento dell'economia, le tensioni sul servizio del debito, gli elevati rischi geopolitici e gli eventi cigno nero”.

Inoltre, il probabile peggioramento del contesto macro dovrebbe portare alla fine del ciclo di rialzo dei tassi della Fed spingendo al rialzo l’oro. “Quello che è successo a marzo dovrebbe cristallizzare la necessità di aggiungere un'esposizione all'oro in ogni portafoglio”.